- THAY ĐỔI MẬT KHẨU GIAO DỊCH TRỰC TUYẾN ĐỊNH KỲ

- 22/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

- 19/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

- CBTT_Báo cáo tài chính Quý 1 năm 2024

- 17/04/2024: THỊ TRƯỜNG NGỪNG GIẢM NHỜ LỰC CẦU BẮT ĐÁY

- 16/04/2024: THỊ TRƯỜNG BÁN THÁO, CỔ PHIẾU GIẢM ĐỒNG LOẠT

Chọn cổ phiếu nào trong mùa dịch Covid-19?

Các CTCK khuyến nghị nắm giữ FPT nhờ vào dư địa tăng trưởng tốt từ phần mềm và viễn thông, mua GEX nhờ vào diến biến kinh doanh ổn định tại CAV và VGC hỗ trợ lợi nhuận phục hồi.

Chọn cổ phiếu nào trong mùa dịch Covid-19?

Các CTCK khuyến nghị nắm giữ FPT nhờ vào dư địa tăng trưởng tốt từ phần mềm và viễn thông, mua GEX nhờ vào diến biến kinh doanh ổn định tại CAV và VGC hỗ trợ lợi nhuận phục hồi.

Nắm giữ FPT với giá mục tiêu 52,300 đồng/cp

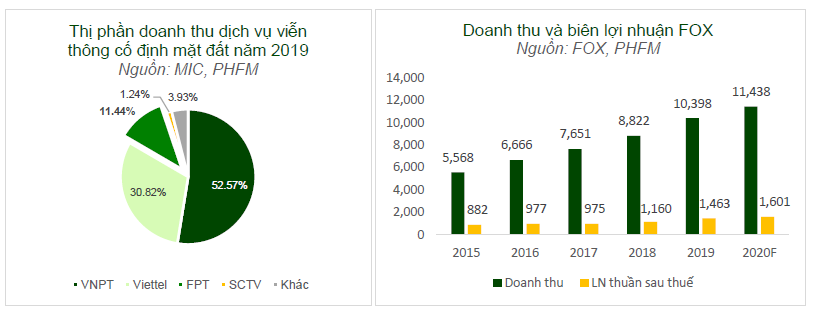

Theo CTCK Phú Hưng (PHS), mảng viễn thông của CTCP FPT (HOSE: FPT) mang lại 36.7% lợi nhuận năm 2019 của FPT. Doanh thu năm 2019 của FPT Telecom (FOX) đạt 10,039 tỷ đồng, lợi nhuận sau thuế đạt 1,463 tỷ đồng, biên lợi nhuận đạt 14.1%.

PHS đưa ra dự phóng doanh thu năm 2020 của FOX đạt 11,428 tỷ đồng (tăng 10% so với năm trước) do cạnh tranh từ VNPT (52.27% thị phần) và Viettel (30.82% thị phần). FPT Telecom hiện chiếm 11.44% thị phần doanh thu các doanh nghiệp cung cấp dịch vụ viễn thông cố định mặt đất, hiện chỉ đồng sở hữu tuyến cáp AAG.

Theo đó, PHS đưa ra dự báo doanh thu mảng viễn thông của FPT đạt mức tăng trưởng 10% năm 2020.

Về mảng phần mềm, doanh thu năm 2019 của Công ty TNHH phần mềm FPT (FPT Software) đạt 10,847 tỷ đồng (tăng 28.5% so với năm trước), chiếm 9.3% trong tổng doanh thu sản xuất phần mềm của Việt Nam, đóng góp 38.8% tổng doanh thu của FPT.

Với các chính sách chú trọng mảng xuất khẩu phần mềm, FPT Software hiện là doanh nghiệp phần mềm có quy mô lớn nhất Việt Nam với năng lực kỹ thuật và trình độ công nghệ cao với lợi thế giá nhân công rẻ. FPT không chỉ gia công phần mềm mà còn có các hợp đồng lớn bảo trì, vận hành phần mềm, cải thiện biên lợi nhuận.

Tuy nhiên, năm 2020, do ảnh hưởng gián tiếp từ dịch Covid-19, PHS dự phóng doanh thu mảng phần mềm của FPT tăng trưởng 15%, biên lợi nhuận đat 14.3% do chi phí nhân công ngành công nghệ thông tin tăng, và cạnh tranh từ Trung Quốc và Ấn Độ.

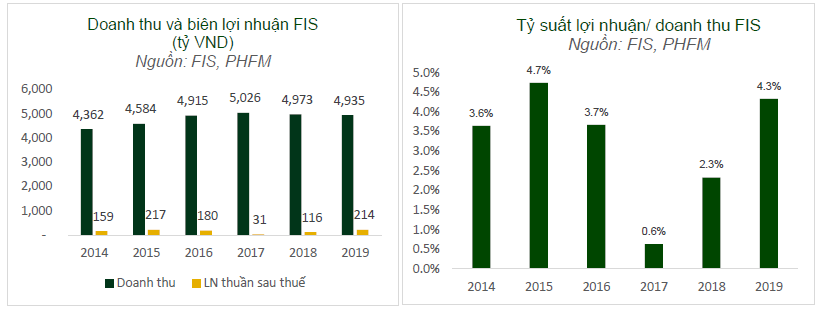

Còn đối với mảng giải pháp mềm, tích hợp hệ thống và giáo dục, Công ty TNHH Hệ thống Thông tin FPT (FIS) chiếm 17.6% trong tổng cơ cấu doanh thu của FPT. Cả năm 2019, ước tính doanh thu của FIS đạt 4,935 tỷ đồng, lợi nhuận sau thuế đạt khoảng 214 tỷ đồng, tỷ suất lợi nhuận/doanh thu đạt 4.3%. FIS có lợi thế trong các dự án đầu tư nhà nước, FIS sẽ mở rộng được các dự án có doanh thu lớn khi nhà nước tăng đầu tư công. FIS có nhiều động lực tăng trưởng trong năm 2020 nếu Chính phủ thực hiện chính sách tài khóa mở rộng, tăng chi tiêu công.

Qua đó, PHS khuyến nghị nắm giữ FPT với giá mục tiêu 52,300 đồng/cp.

Xem thêm tại đây

Mua GEX với giá mục tiêu 22,600 đồng/cp

Theo CTCK Bản Việt (VCSC), VCSC kỳ vọng mảng thiết bị điện (chiếm gần 60% lãi sau thuế) của Tổng Công ty cổ phần Thiết bị Điện Việt Nam (HOSE: GEX) sẽ tăng trưởng.

VCSC tăng dự báo lãi sau thuế năm 2020 cho CTCP Dây Cáp điện Việt Nam (HOSE: CAV) - Công ty con của GEX thêm 3% dựa theo giả định giá đồng giảm. VCSC kỳ vọng CAV sẽ ghi nhận tăng trưởng lãi sau thuế năm 2020 và 2021 lần lượt đạt 15% và 22% so với năm trước, đến từ triển vọng doanh số ổn định.

Bên cạnh đó, GEX cũng đưa ra dự báo lãi sau thuế của CTCP Thiết bị Điện (HOSE: THI) sẽ phục hồi từ mức cơ sở thấp năm 2019 và tăng 16.6% so với năm trước sau khi triển khai các sản phẩm mới và tập trung vào các khách hàng ngoài EVN.

Theo VCSC, triển vọng của Tổng Công ty Viglacera - CTCP (HOSE: VGC) (chiếm gần 20% lãi sau thuế của GEX) tích cực khi dịch virus corona có khả năng thúc đẩy quá trình chuyển đổi cơ sở sản xuất sang Việt Nam dù các tác động tiêu cực trong ngắn hạn.

VCSC dự báo đóng góp từ VGC cho GEX sẽ tăng 63% so với năm trước với đóng góp 12 tháng trong năm 2020 so với 9 tháng trong năm 2019. VCSC dự báo tăng trưởng lãi sau thuế năm 2020 đạt 12.3% cho VGC sau khi tăng 16.1% trong năm 2019.

Thêm vào đó, VCSC cũng giả định mảng vật liệu xây dựng sẽ duy trì lợi nhuận ổn định sau khi tái cơ cấu thành công mảng gạch ceramic. Ngoài ra, khoản trả trước từ khách hàng của VGC tăng mạnh từ 268 tỷ đồng lên 1.9 ngàn tỷ đồng, hỗ trợ doanh thu từ mảng khu công nghiệp tiếp tục tăng trưởng từ mức cơ sở cao năm 2019.

Hơn nữa, GEX còn đặt mục tiêu hoàn thành kế hoạch thâu tóm VGC thông qua thâu tóm thêm 25% cổ phần, đạt 51% trong năm 2020.

|

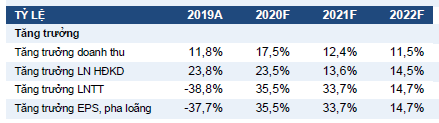

Dự báo tốc độ tăng trưởng của GEX

Nguồn: VCSC

|

VCSC dự báo tốc độ tăng trưởng kép (CAGR) lãi sau thuế của GEX giai đoạn 2019-2024 đạt 23%. Ngoài ra, VCSC cho rằng có khả năng điều chỉnh tăng dự báo lãi sau thuế trong trung hạn nhờ các thương vụ M&A và các dự án mới (bao gồm khách sạn 5 sao, 180 triệu USD).

VCSC cho rằng GEX có khả năng tận dụng bối cảnh cơ sở hạ tầng chưa phát triển tại Việt Nam, đặc biệt liên quan đến triển vọng thiếu hụt điện năng và dòng vốn FDI dồi dào. GEX là công ty đầu ngành cáp điện và máy biến áp và có quỹ đất khu công nghiệp lớn để cho thuê.

Qua đó, VCSC khuyến nghị mua GEX với giá mục tiêu 22,600 đồng/cp.

Xem thêm tại đây

TCM khả quan với giá mục tiêu 20,000 đồng/cp

Theo CTCK Bản Việt (VCSC), bùng phát dịch virus corona ảnh hưởng tăng trưởng doanh thu của CTCP Dệt may - Đầu tư - Thương mại Thành Công (HOSE: TCM). Vì Trung Quốc là nhà cung cấp nguyên liệu may mặc chính của Việt Nam, VCSC cho rằng tình trạng gián đoạn hoạt động sản xuất tại Trung Quốc do bùng phát dịch virus corona sẽ trì hoãn chuỗi sản xuất của Việt Nam.

Do đó, VCSC giảm 6.1% giả định doanh thu năm 2020 cho TCM, giảm mức tăng về còn 2.8% so với năm trước. Giả định kịch bản cơ sở của VCSC cho rằng gián đoạn do bùng phát dịch sẽ đạt đỉnh trước thời điểm cuối quý 1/2020. VCSC cũng kỳ vọng TCM sẽ ít phụ thuộc hơn vào nguồn cung từ Trung Quốc nhờ chuỗi giá trị tích hợp từ kéo sợi đến sản xuất sản phẩm may mặc.

TCM được đánh giá hưởng lợi từ Hiệp định thương mại tự do EU - Việt Nam (EVFTA). Doanh thu xuất khẩu của TCM sang thị trường EU chỉ chiếm khoảng 3% tổng doanh thu của công ty, trong bối cảnh thị trường chính của TCM tại EU là Anh, sẽ không tham gia EVFTA.

VCSC cho rằng TCM cần nhiều thời gian để gia tăng sản lượng tại các thị trường mới. Tuy nhiên, so với các công ty cùng ngành trong nước tại Việt Nam, chuỗi giá trị tích hợp của TCM có nhiều lợi thế khi đáp ứng các quy chuẩn xuất xứ từ vải trở đi của EVFTA.

Theo ban lãnh đạo Công ty, TCM kỳ vọng đầu tư nhà máy may và nhuộm vải mới tại Vĩnh Long và dự kiến xin ý kiến cổ đông trong ĐHCĐ tiếp theo của công ty nhằm phát hành cổ phiếu mới cho các cổ đông hiện hữu/chiến lược.

VCSC dự báo doanh thu năm 2020 của TCM sẽ tăng 2.8% so với năm trước, đạt 3.7 ngàn tỷ đồng trong khi lãi sau thuế giảm 1.1% so với năm trước còn 213 tỷ đồng. Sự khác biệt giữa tăng trưởng doanh thu và lợi nhuận đến từ biên lợi nhuận gộp dự phóng năm 2020 giảm 0.2 điểm phần trăm so với năm trước.

Bên cạnh đó, VCSC kỳ vọng tăng trưởng phục hồi trong năm 2021 với doanh thu tăng 7% và lãi sau thuế tăng 6.4% so với năm trước, chủ yếu nhờ tăng trưởng doanh số xuất khẩu của mảng vải và sản phẩm may mặc đến các thị trường hiện hữu của TCM.

Ngoài ra, TCM còn có lợi thế cạnh tranh đến từ chuỗi giá trị tích hợp từ kéo sợi đến sản xuất sản phẩm may mặc cùng với quan hệ với E-Land Group, tập đoàn bán lẻ thời trang của Hàn Quốc, vốn là cổ đông và là khách hàng lớn nhất của TCM.

Qua đó, VCSC khuyến nghị khả quan đối với TCM với giá mục tiêu 20,000 đồng/cp.

Xem thêm tại đây

---

Khuyến nghị mua bán cổ phiếu của các công ty chứng khoán được trích dẫn lại có giá trị như một nguồn thông tin để nhà đầu tư tham khảo cho các quyết định đầu tư. Các khuyến nghị này có thể có những xung đột lợi ích với nhà đầu tư.

Minh Hồng

CÁC TIN TRƯỚC

-

Góc nhìn 05/05: Tiếp tục giảm điểm? (04/05/2020 18:29)

-

Chọn cổ phiếu nào sau kỳ nghỉ lễ? (04/05/2020 13:00)

-

Góc nhìn tuần 04-08/05: Giằng co trong vùng 755-800 điểm? (03/05/2020 13:30)

-

Góc nhìn 29/04: Rung lắc trước kỳ nghỉ lễ 4 ngày? (28/04/2020 18:08)

-

Góc nhìn 28/04: Chỉ trải lệnh ở vùng giá thấp (27/04/2020 18:20)

-

Mua cổ phiếu nào cho tuần cuối tháng 4? (27/04/2020 13:00)

-

Yuanta: Giá dầu giảm có lợi cho việc kiểm soát lạm phát và ổn định vĩ mô của Việt Nam (27/04/2020 11:25)

-

Góc nhìn 24/04: Áp lực chốt lời liệu còn tiếp diễn? (23/04/2020 18:25)

-

Góc nhìn 23/04: Duy trì quan sát (22/04/2020 18:39)

-

Mối tương quan giữa giá dầu với đồng đô la Mỹ và giá vàng (22/04/2020 09:57)