- THAY ĐỔI MẬT KHẨU GIAO DỊCH TRỰC TUYẾN ĐỊNH KỲ

- 19/04/2024: THỊ TRƯỜNG TIẾP TỤC GIẢM DƯỚI MỐC 1200 ĐIỂM

- CBTT_Báo cáo tài chính Quý 1 năm 2024

- 17/04/2024: THỊ TRƯỜNG NGỪNG GIẢM NHỜ LỰC CẦU BẮT ĐÁY

- 16/04/2024: THỊ TRƯỜNG BÁN THÁO, CỔ PHIẾU GIẢM ĐỒNG LOẠT

- THÔNG BÁO LOẠI MÃ CHỨNG KHOÁN KHỎI DANH MỤC GDKQ

Quy định lãi suất mới có tác động đến hệ thống ngân hàng như thế nào?

Với chính sách lãi suất mới, SSI Research dự báo lãi suất huy động và lãi suất cho vay năm 2020 sẽ giảm 70 điểm và 50 điểm cơ bản so với năm 2019.

Quy định lãi suất mới có tác động đến hệ thống ngân hàng như thế nào?

Với chính sách lãi suất mới, SSI Research dự báo lãi suất huy động và lãi suất cho vay năm 2020 sẽ giảm 70 điểm và 50 điểm cơ bản so với năm 2019.

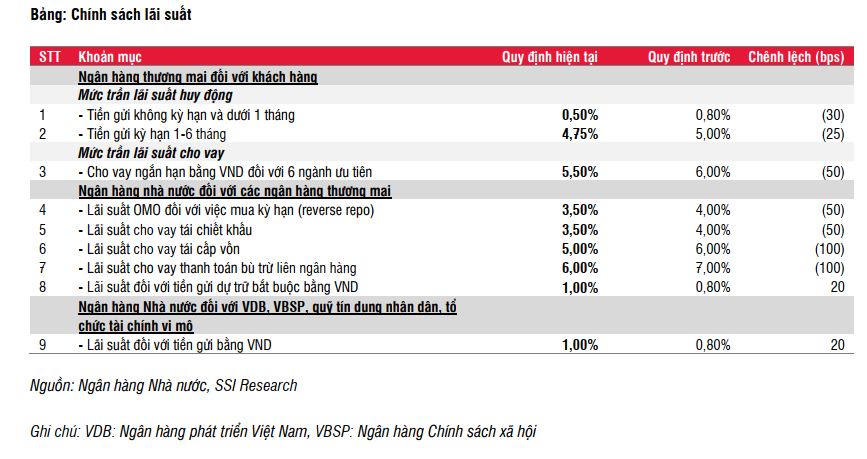

Ngân hàng Nhà nước Việt Nam (NHNN) gần đây đã ban hành chính sách lãi suất mới có hiệu lực kể từ ngày 17/03/2020, với các điểm chính trong bảng dưới đây.

Theo SSI Research, các quy định mới nhằm mục đích chung là giảm chi phí huy động của các ngân hàng và tăng lãi các khoản tiền gửi của ngân hàng tại NHNN. Điều này tạo điều kiện cho việc giảm lãi suất cho vay, hỗ trợ nền kinh tế.

Trong kịch bản cơ sở, SSI Research dự báo lãi suất huy động sẽ giảm 70 điểm cơ bản so với năm 2019. Lãi suất cho vay sẽ giảm 50 điểm cơ bản so với năm 2019, ngoại trừ những trường hợp đặc biệt là khách hàng bị ảnh hưởng tiêu cực bởi dịch bệnh, với mức giảm sẽ là từ 150 điểm cơ bản so với năm 2019.

Hoạt động cho vay liên ngân hàng của các ngân hàng cấp 1 và cấp 2 hàng đầu sẽ phát triển mạnh.

Việc giảm mức trần lãi suất huy động (áp dụng đối với tiền gửi không kỳ hạn và tiền gửi có kỳ hạn dưới 6 tháng) và lãi suất cho vay (áp dụng cho vay ngắn hạn bằng VND đối với sáu lĩnh vực ưu tiên theo quy định của Chính phủ) ước tính sẽ tác động trực tiếp đến lãi suất trên thị trường.

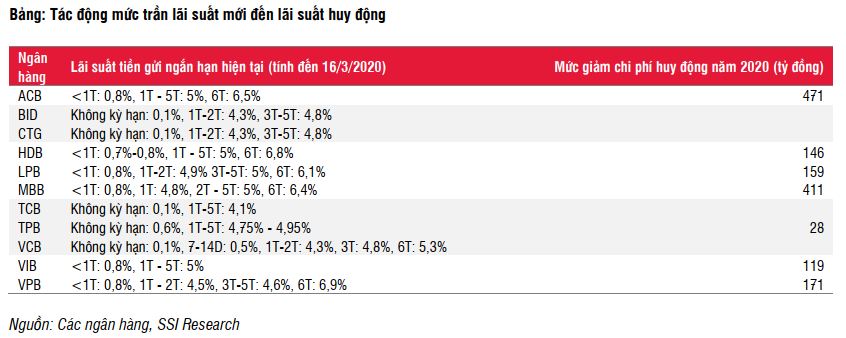

Theo SSI Research, các ngân hàng quốc doanh (Agribank, BIDV, VCB và CTG) và ngân hàng thương mại TCB đều đã giảm lãi suất trước đó, xuống dưới mức trần mới. Do đó, mức trần lãi suất mới sẽ không tác động nhiều đến các ngân hàng này. Thay vào đó, lãi suất huy động của hầu hết các ngân hàng vốn cấp 2 hàng đầu hiện nay cao hơn mức trần mới và sẽ được điều chỉnh giảm để phù hợp với quy định mới.

Cụ thể, SSI Research ước tính việc điều chỉnh giảm lãi suất huy động sẽ giúp giảm chi phí huy động của các ngân hàng trong năm 2020, như ACB (471 tỷ đồng), MBB (411 tỷ đồng), VPB (171 tỷ đồng). Mặt khác, VCB, BID, CTG và TCB (trong số những ngân hàng khác) có thể tiếp tục được hưởng lợi từ việc chi phí huy động tiền gửi không kỳ hạn thấp hơn đối thủ, nhờ lợi thế trong dịch vụ thanh toán và trả lương để duy trì khách hàng CASA.

Ngoài ra, tiền gửi sẽ được thu hút vào các kỳ hạn dài hơn để giúp các ngân hàng cải thiện các hệ số hoạt động nhằm tuân thủ các quy định hiện hành.

Do chênh lệch lãi suất huy động giữa các ngân hàng vốn cấp 3 và các ngân hàng khác sẽ dần thu hẹp, các ngân hàng có lịch sử tín dụng tốt và/ hoặc sức khỏe tài chính tốt hơn có thể sẽ thu hút huy động nhiều hơn, tương tự như diễn biến trong năm 2011. Trong trường hợp đó, SSI Research ước tính hoạt động cho vay liên ngân hàng của các ngân hàng cấp 1 và cấp 2 hàng đầu sẽ phát triển mạnh.

Trong khi đó, mức trần lãi suất cho vay ngắn hạn đối với sáu lĩnh vực ưu tiên sẽ không tác động đáng kể đến các lĩnh vực này. Các ngân hàng thương mại quốc doanh (SOCBs) có dư nợ tín dụng lớn nhất trong lĩnh vực này. Năm 2019, Agribank, BID và VCB đã giảm lãi suất cho vay ba lần xuống chỉ còn 5%/năm, vốn đã thấp hơn mức trần mới 5.5%. Ngược lại, mức lãi suất này tại CTG là 6%, sẽ giảm 50 điểm cơ bản ngay lập tức.

Lãi suất liên ngân hàng được dự báo sẽ ở dưới mức 3.5% trong những tháng còn lại của năm 2020

Theo SSI Research, để hỗ trợ các ngân hàng thương mại giảm lãi suất cho vay và cơ cấu lại việc thanh toán nợ vay, NHNN đã tăng lãi suất trả cho các khoản tiền gửi của nhiều loại hình tổ chức tín dụng tại NHNN. Cụ thể, tăng lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND và lãi suất đối với tiền gửi bằng VND từ 0.8% lên 1%.

Do đó, ước tính tổng dự trữ bắt buộc của toàn hệ thống là 164 nghìn tỷ đồng, tương đương 1.86% tổng huy động năm 2019. Mức tăng là 20 điểm cơ bản lãi suất đối với tiền gửi dự trữ bắt buộc bằng VND sẽ trực tiếp mang lại thêm 247 tỷ đồng thu nhập lãi cho toàn ngành ngân hàng trong năm 2020. SSI Research cho rằng tổng huy động của VDB, VBSP, quỹ tín dụng nhân dân và các tổ chức tài chính vi mô khác nhau tại NHNN có quy mô đáng kể.

Về lãi suất cho vay của NHNN đối với các ngân hàng thương mại, bao gồm lãi suất OMO đối với việc mua kỳ hạn (reverse repo) giảm từ 4% xuống 3.5% và lãi suất cho vay thanh toán bù trừ liên ngân hàng giảm từ 7% xuống 6% sẽ có tác động gián tiếp, do nhu cầu vay của NHNN tại thời điểm này là tương đối thấp trong bối cảnh thanh khoản hệ thống dồi dào. Lãi suất này sẽ đóng vai trò làm mức trần cho lãi suất liên ngân hàng.

Lãi suất liên ngân hàng đã giảm gần đây và SSI Research dự báo sẽ ở dưới mức 3.5% trong thời gian còn lại của năm 2020, áp dụng cho cả kỳ hạn 3 tháng. Điều này có thể khiến NIM giảm trong thị trường liên ngân hàng.

Khang Di

CÁC TIN TRƯỚC

-

Tăng thu từ chứng khoán đầu tư, ABBank báo lãi trước thuế quý 1 gấp 3.6 lần cùng kỳ (05/05/2020 14:35)

-

Làm giả con dấu ngân hàng, chiếm đoạt 630 triệu đồng, tổng giám đốc lãnh án tù (05/05/2020 14:13)

-

Fitch hạ triển vọng tín nhiệm của Home Credit từ ‘Ổn định’ xuống ‘Tiêu cực’ (05/05/2020 10:45)

-

Tăng dự phòng để tất toán trước hạn trái phiếu VAMC, BIDV báo lãi trước thuế quý 1 giảm 28% (04/05/2020 17:06)

-

FED tung QE không giới hạn tác động thế nào đến Việt Nam? (04/05/2020 06:43)

-

Ngân hàng rao bán cả vỏ bình gas để thu hồi nợ (03/05/2020 10:49)

-

Khi doanh nghiệp và ngân hàng 'lệch pha' trong cách tiếp cận vốn vay (02/05/2020 21:37)

-

Đồng USD giảm mạnh (01/05/2020 09:24)

-

MSB đạt lợi nhuận trước thuế gần 290 tỷ đồng trong quý 1 (30/04/2020 10:00)

-

Lãi suất tăng lên trên liên ngân hàng trong khi vẫn đang giảm dần ở thị trường 1 (29/04/2020 15:39)